Den Østrigske Philharmoniker 1/25 oz guldmønt: Tidløs Skønhed og Elegance

Velkommen til vores udsøgte samling af den Østrigske Philharmoniker guldmønt, et mesterværk fra det østrigske Møntværk (Münze Österreich). Denne skønne mønt, inspireret af det verdensberømte Vienna Philharmonic orkester, har en fascinerende historie og betydning i verden af edelmetaller.

Historien bag mønten: Den Østrigske Philharmoniker guldmønt blev først introduceret i 1989 som en guldmønt med en vægt på en troy ounce (ozt) og en pålydende værdi på 2.000 østrigske schillings. Med indførelsen af euroen i 2002 blev den nominelle værdi ændret til 100 euro. Denne mønt er blevet en af verdens bedstsælgende bullionmønter og har en historisk værdi, da den blev udgivet i schillings-æraen og fortsatte sin suverænitet i euroalderen.

Renhed og Karat: Den Østrigske Philharmoniker guldmønt er kendt for sin ekstraordinære renhed, med en finhed på 999,9 (eller 0,9999), hvilket svarer til 24 karat guld og en renhed på 99,99%. Dette sikrer, at mønten er af højeste kvalitet og værdi på markedet.

Producent og Produktionssted: Mønten er stolt produceret af det prestigefyldte østrigske Møntværk og er et sandt kunstværk fra Østrig til verden. Hver mønt er omhyggeligt præget på fabrikken i Wien, som er hjemsted for nogle af verdens mest erfarne møntproducenter.

Hvorfor Vælge Denne Guldmønt: Mange investorer og samlere vælger den Østrigske Philharmoniker guldmønt på grund af dens overkommelige pris og det unikke træk ved at ændre designet hvert år. Dette årlige designskifte øger sikkerheden og appellen for samlere, samtidig med at det tilføjer en ekstra dimension af skønhed til mønten.

Attraktiviteten i Denne Mønt: Den Østrigske Philharmoniker guldmønt er ikke kun en investering i metaller, men også en fejring af musikkens skønhed og kultur. Møntens forside viser det ikoniske pipeorgel i Vienna Musikverein's Golden Hall, mens bagsiden prydes af instrumenter fra Vienna Philharmonic orkesteret, herunder Vienna horn, fagot, harpe og fire violiner centreret omkring en cello. Dette unikke og smukke design gør mønten til en sand kunstnerisk skat.

Opdag den tidløse skønhed og elegance af den Østrigske Philharmoniker guldmønt i dag og tilføj et strejf af kulturel og økonomisk rigdom til din samling.

Kommer snart

At investere i guld er en tradition, der går tilbage flere årtusinder, og selv i dag ser mange investorer guld som en vigtig del af deres portefølje. Det er der flere årsager til.

Hedge mod inflation: Guld betragtes ofte som en sikring mod inflation. Når inflationen stiger, mister penge ofte deres købekraft. Guld, derimod, har tendens til at bevare sin værdi over tid.

Sikker havn i usikre tider: I perioder med økonomisk og politisk usikkerhed har guld traditionelt været et populært investeringsvalg. Det er fordi, det betragtes som en "sikker havn", der kan hjælpe med at beskytte formuer i usikre tider.

Diversificering: At inkludere guld i din investeringsportefølje kan hjælpe med at sprede risikoen. Guldpriserne har ofte vist sig at være uafhængige eller endda modsatte af aktie- og obligationsmarkederne, hvilket gør det til en god måde at sprede dine investeringer på.

Når det kommer til præstation, har guld vist sig at være en pålidelig langsigtede investering. Mens det kan være volatilt på kort sigt, har guld generelt bevaret sin værdi over lang tid. I de seneste 20 år, fra 2003 til 2023, har guldprisen været på en overordnet opadgående trend, om end med perioder med betydelig volatilitet.

Hvad angår sammenligning med aktiemarkeder, så varierer dette. For eksempel, i tider med økonomisk boom, kan aktiemarkederne ofte overgå guld, som det var tilfældet i begyndelsen af 2000'erne og igen i de senere 2010'ere. Men i tider med recession eller økonomisk usikkerhed, som det globale finanskrisen i 2008-2009, har guld tendens til at præstere bedre.

Under den finansielle krise i 2008 oplevede vi, at guldprisen faktisk steg, mens aktiemarkedet faldt drastisk. Dette er fordi mange investorer flygtede til guld som en sikker havn.

Hvis du overvejer at investere i guld, er det vigtigt at forstå, at ligesom med enhver investering, bærer guld også risiko. Guldprisen kan være volatil, og det er ikke altid garanteret at præstere godt. Derfor bør investering i guld kun være en del af en diversificeret investeringsportefølje, snarere end hele din investeringsstrategi.

Det er også vigtigt at huske, at guld ikke generer nogen form for indkomst, såsom dividender eller renter, som aktier eller obligationer gør. Derfor er guld primært en investering i værdibevaring snarere end værdiskabelse.

Når alt kommer til alt, kan guld være en værdifuld del af en diversificeret investeringsportefølje. Det kan give beskyttelse mod inflation og økonomisk usikkerhed, samtidig med at det tilbyder potentialet for værdistigning over tid.

Historien om Den Østrigske Philharmoniker Guldmønt og Münze Österreich

Velkommen til en dybdegående udforskning af historien bag Den Østrigske Philharmoniker guldmønt og den prestigefyldte Münze Österreich (Østrigs Møntværk). Som både en passioneret guldforhandler og en dedikeret mønthistoriker, vil jeg tage dig med på en fascinerende rejse gennem tid og møntsamlerens verden.

Skabelsen af Den Østrigske Philharmoniker Guldmønt

Historien om Den Østrigske Philharmoniker guldmønt begynder i november 1988, da det Østrigske Møntværk blev autoriseret af det Østrigske Nationalråd til at præge guld bullionmønter i størrelserne én ounce og fraktionerede ounce.[5] Denne betydningsfulde mønt så dagens lys den 10. oktober 1989 og blev oprindeligt præget i to størrelser: én ounce og én kvart ounce. Senere tilføjede man mønter på én tiendedel og én halv ounce i henholdsvis 1991 og 1994. Alle mønterne bærer det samme betagende design, hvor den eneste forskel ligger i vægten og pålydende værdi. Den Østrigske Philharmoniker vandt øjeblikkeligt popularitet; i 1990 var den den bedst sælgende mønt i Europa og nummer to på verdensplan. I årene 1992, 1995, 1996 og 2000 blev Den Østrigske Philharmoniker udråbt som verdens bedst sælgende guldmønt af World Gold Council.[4] Fra dens introduktion i oktober 1989 og indtil 2012 blev der solgt mere end 14 millioner Philharmonics, hvilket svarer til en samlet vægt på 9,6 millioner ounce eller cirka 329 tons guld.

En Overgang til Euroen og Udvidelse af Sortimentet

Efter indførelsen af euroen begyndte man at præge Philharmonics med en pålydende værdi i den nye valuta fra 2002. Siden den 1. februar 2008 blev der også udgivet en sølvversion af mønten på én ounce med en nominel værdi på 1,50 euro og en renhed på 99,9 procent rent sølv.[6] Mønterne blev sendt i kasser med 500 styk, kaldet "monsterkasser." Hver monsterkasse indeholdt 25 rør med 20 mønter i hvert rør.[7] Salget af sølv Philharmonics var imponerende, og mere end fem millioner mønter blev solgt i perioden fra 2008 til 2012, hvilket svarer til 1800 tons sølv.

Udvidelsen med Platin

I 2016 introducerede Møntværket en platinversion af Den Østrigske Philharmoniker, der havde samme design som guld- og sølvmønterne. Ligegyldigt om det er guld, sølv eller platin, har disse mønter en pålydende værdi på 100 euro. Renheden er angivet som 999,5, og forsiden af mønten bærer inskriptionen "1 UNZE PLATIN 999.5."[3]

Enestående Europæisk Guldmønt i Euro

Den Østrigske Philharmoniker er i dag den eneste europæiske bullionmønt med en pålydende værdi i euro, selvom den kun har gyldighed som betalingsmiddel i Østrig. I 2004 udgjorde Den Østrigske Philharmoniker 35 til 40 procent af salget i Europa og har også opnået popularitet i Japan og Nordamerika.

Fejring af Møntens Historie

For at fejre Den Østrigske Philharmoniker guldmønts 25-års jubilæum introducerede Møntværket mønten på én 25-tredjedel ounce med en pålydende værdi på 4,00 euro. Der blev også fremstillet 5.000 prøvesæt med én ounce og én kvart ounce mønter til jubilæet.[8] Den 25-tredjedel ounce mønt fortsatte med at blive præget og tilføjede dermed en spændende dimension til møntens historie.

Designet Bag Den Østrigske Philharmoniker Guldmønt

Møntens design blev oprindeligt skabt af den talentfulde Thomas Pesendorfer til brug på Den Østrigske Philharmoniker guldmønt, der først blev udstedt i 1989.[9] I 2008 introducerede det Østrigske Møntværk sølvversionen af mønten med det uændrede og tidløse design, der har bibeholdt sin elegance år efter år.[10]

Møntens Motiv og Symbolik

På forsiden af mønten kan man beundre et smukt billede

Når man først beslutter sig for at dykke ned i den glitrende verden af guldinvestering, kan det virke overvældende med alle de valgmuligheder, der findes. Hos NordiskGuld ønsker vi at gøre denne beslutning lettere for dig. Her er en kort oversigt over nogle af vores mest populære produkter, som kan hjælpe dig med at træffe det rigtige valg for din investering.

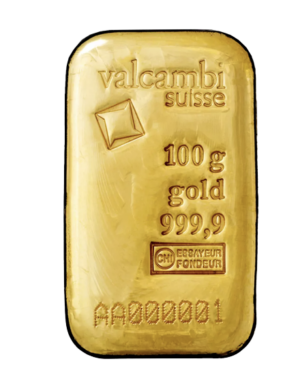

Beskrivelse: Dette er en af de mest eftertragtede guldbarre i verden og er kendt for sin enestående renhed og kvalitet.

Hvem er det for: Investorer, der ønsker et solidt stykke guld med international anerkendelse.

Beskrivelse: PAMP er kendt for sin smukke Fortuna-design, som er et symbol på rigdom og held.

Hvem er det for: Dem, der ønsker en kombination af kunstnerisk design og solid værdiopbevaring.

Beskrivelse: En af de mest populære guldmønter i verden, den sydafrikanske Krugerrand er kendt for sin dyrebarhed og er bredt accepteret globalt.

Hvem er det for: Perfekt til første gangsinvestorer eller dem, der ønsker at tilføje en verdensberømt mønt til deres samling.

Beskrivelse: Denne østrigske mønt er en hyldest til Wiens verdensberømte orkester og er både smuk og værdifuld.

Hvem er det for: Klassiske musikelskere og investorer, der ønsker en europæisk mønt med en rig historie.

Beskrivelse: Udstedt af Royal Mint i Storbritannien, denne mønt er kendt for sit storslåede design og sin 999.9 renhed.

Hvem er det for: Dem, der sætter pris på britisk håndværk og ønsker en mønt, der er kendt globalt.

Selvfølgelig er dette blot en smagsprøve på, hvad vi tilbyder. Hos NordiskGuld har vi et bredt udvalg af barre og mønter i forskellige størrelser og prisklasser. Uanset om du er ny til guldinvestering eller en erfaren samler, er vi her for at guide dig. Kom forbi vores kontor, ring til os, eller besøg vores hjemmeside for at udforske hele vores sortiment.

NordiskGuld - Dit valg, vores ekspertise.

Hvorfor NordiskGuld? Når det kommer til investering i ædle metaller, er det vigtigt at have en pålidelig partner ved din side. Hos NordiskGuld tilbyder vi ekspertise, kvalitetssikring og en personlig tilgang, der gør din guldinvestering så nem og sikker som muligt.

Besøg vores online platform, hvor priserne opdateres hvert 5. minut, så du altid får den mest aktuelle pris. Og husk - vi har de bedste priser på det danske marked! Udfordring accepteret? Prismatch os gerne.

Hvad hvis dit ønskede produkt ikke er på lager? Ingen bekymringer! Med vores omfattende forhandlernetværk kan vi hente næsten ethvert produkt hjem inden for 3-7 hverdage. Bemærk: Prisen kan variere afhængigt af efterspørgslen.

Forsendelser: Alle vores pakker sendes på hverdage gennem enten PostNord eller UPS, og du kan hvile trygt med viden om, at alle forsendelser er fuldt forsikret, indtil du kvitterer for modtagelse.

Behøver du råd eller vejledning? Grib telefonen og ring til os på 30 20 40 51 eller book en gratis konsultation. Vi er her for at hjælpe og sikre, at din investeringsproces er så problemfri som muligt.

NordiskGuld - Stedet hvor du gør en god handel. Vi ser frem til at hjælpe dig på din guldinvestering rejse.

Når det kommer til investering i fysisk guld, står mange overfor valget mellem guldbarrer og guldmønter. Begge valgmuligheder har deres fordele, og hos NordiskGuld ønsker vi at give dig klarhed, så du kan træffe det bedste valg for din situation.

I sidste ende afhænger dit valg af dine investeringsmål, din økonomiske situation og dine personlige præferencer. Uanset hvad du vælger, er investering i guld en tidstestet måde at beskytte din rigdom på.

Hos NordiskGuld er vi her for at guide dig gennem hvert trin af din investeringsrejse. Kontakt os i dag for en personlig konsultation.

Hos NordiskGuld er vi eksperter inden for guld og dets værdi som en langtidsholdbar investering. Her er vores argumenter for, hvorfor du bør overveje at investere i fysisk guld:

Mindre risiko for manipulation: Med fysisk guld er du mindre sårbar over for finansielle skandaler eller institutionelle nedbrud, som kan påvirke digitale investeringer.

Hos NordiskGuld tilbyder vi en bred vifte af kvalitetsprodukter og -tjenester for at hjælpe dig med at træffe de rigtige beslutninger om guldinvestering. Fra guldbarrer til smukt prægede mønter, lad os guide dig gennem processen og sikre, at din investering ikke kun er sikker, men også tilfredsstillende.

Vær en del af historien; gør guld til en del af din fremtid.

I sidste ende, når man investerer i guld, er det vigtigt at gøre sin forskning og forstå, hvad man køber. Mærker, autenticitet, omsættelighed og eventuel numismatisk værdi spiller alle en rolle i bestemmelsen af et guldprodukts sande værdi på markedet.

At investere i guld kan gribes an på flere måder, og den bedste strategi varierer afhængigt af investorenes individuelle behov og mål.

Som det gamle ordsprog siger: "Man køber ikke guld for at blive rig, man køber guld for ikke at blive fattig." Dette understreger, at guld er en forsikring mod økonomisk usikkerhed snarere end en spekulativ investering. Derfor anbefales det ofte, at man holder investeringsguld i minimum tre år eller længere. Det er ikke hensigtsmæssigt at daytrade eller swingtrade med fysisk guld, da potentiel fortjeneste let kan blive neutraliseret af spredet mellem købs- og salgspriserne.

Denne tilgang fokuserer på likviditet. Investoren ønsker at kunne sælge dele af sin investering ved forskellige lejligheder. En optimal sammensætning for en investor, der ønsker at investere i 500 gram likvid guld kunne være:

Dette setup giver en attraktiv grampris, fordi man køber større guldbarrer. Samtidig giver det mulighed for at sælge investeringen i op til 10 portioner af varierende størrelser alt efter behov.

Dette er for dem, hvor guld kun udgør en mindre del af den samlede portefølje, og behovet for at sælge guld inden for en kortere periode er minimalt. Her prioriteres det at få mest muligt guld for pengene. Eksempler på indkøb kan være 1 x 1 kg bar eller 2 x 500g barre.

Denne strategi er for investorer, der regelmæssigt ønsker at købe guld som en form for opsparing eller værdiforsikring. Købene sker over en længere periode med fokus på opsparing frem for umiddelbar investering. Det kan handle om opsparing til pension, børn, huskøb eller som alternativ til traditionel valutaopsparing. En 10 grams bar eller en 1 oz guldmønt kan eksempelvis købes hver måned.

Eksempel: En almindelig tommelfingerregel er at opsamle 12 x 1 oz guldmønter. Ved aktuelle priser svarer det til ca. 13.450 kroner pr. mønt. Med 12 sådanne mønter skulle man kunne dække en måneds omkostninger og forbrug. Det er en robust økonomisk buffer at have. Mange af vores kunder foretrækker mønter som Philharmoniker eller Krugerrand.

Alle nye produkter bliver købt direkte fra producenten. Det er producenter som lever op til krav stillet af LBMA el. er kontrolleret af regeringen i det pågældende land. Der handles kun med producenter, som har en lang historik inden for produktion af produkter lavet i ædelmetaller.

Alle cirkulerede produkter går under en sikkerhedstest.

Vi er dem i branchen, som tester produkterne mest grundigt. Vores sortiment af udstyr, overstiger konkurrenternes. Der er ingen i branchen som har en lige så gennemført testproces. Det betyder ikke at vores konkurrenter sælger uegte guld, dog at vi sætter en dyd i at være grundige.

Det er vigtigt at huske, at guld er bare guld, men vi sælger både nye produkter fra producenten, samt cirkuleret guld (guld vi har verificeret og købt af kunder).

Alle mønter fra 2023 er nye ucirkuleret mønter. Alle mønter, som har titlen tidligere årgange el. historiske mønter, er cirkuleret mønter.

Alle guldbarrer på nær de guldbarre som har “cirkuleret i titlen” er nye direkte fra producenten.

Hos os er du garanteret de bedste priser på investeringsguld.

NB - Vi foretager kun overførsler til sælgers konto, der kan ikke overføres til andre konti end din egen.

Tildelt guld eller sølv er fysisk bullion opbevaret i et professionelt pengeskab, som direkte tilhører ejeren. Tildelt metal vises ikke på pengeskabsleverandørens balance. Det er ikke udsat for deres økonomiske præstation, da det ikke er en aktiv for den virksomhed. Tildelt guld eller sølv bullion er ejerens personlige ejendom, opbevaret under en forvaringsordning. Dette adskiller sig fra ikke tildelt guld og sølv.

Karriere akademiker og centralbanker Ben Bernanke er nuværende formand for Federal Reserve, USA's centralbank. Hans anden periode slutter i januar 2014. Under Bernankes ledelse har Federal Reserve taget US renter til historisk lave niveauer tæt på nul. Federal Reserve har også omfavnet "kvantitativ lempelse" - oprettelsen af penge til at købe amerikanske statsobligationer og realkreditobligationer. QE blev først fortalt af Ben Bernanke som en løsning på Japans langvarige økonomiske depression, da han var en Fed guvernør i 2002. Praksis henvises generelt til som 'pengeskabelse', en idé Bernanke selv brugte for at beskrive det i den tale. Federal Reserve's kvantitative lempelse tilskrives generelt en stigning i guldprisen ved at devaluere den amerikanske dollar, verdens dominerende valuta.

Bear analytiker: En "Bear" er en analytiker, handler eller investor, der mener, at prisen på en finansiel aktiv vil falde. Udtrykket 'bjørneagtig' refererer til denne holdning om at forvente et fald i markedsværdien. Det betyder også en nedadgående pris tendens eller 'nedadgående trend'. Et faldende pris over tid er et "bearmarket".

En investor, handler eller analytiker, der forventer prisstigninger. Udtrykket tyrant betyder også et marked 'opadgående trend', med stigende priser, der sætter højere lavt og højere højt over tid. Deraf udtrykket 'bullmarket, det modsatte af Bear.

i Vesteuropa holder store lagre af guld bullion, der i gennemsnit tegner sig for 35% af deres samlede udenlandske valutareserver. Disse guldreserver er en arv fra 19. århundrede guldstandard, når nationale valutaer blev fastsat mod en bestemt mængde guld og kunne udveksles for det. Ved udgangen af det 20. århundrede blev disse guldreserver dog anset for at være for store.

Centralbankerne i Europa begyndte at sælge, da prisen faldt gennem 1980'erne og '90'erne, med schweizerne besluttet i en folkeafstemning at sælge 1.300 ton i 1999. UK chokerede derefter markedet ved at meddele, at det ville sælge halvdelen af sine nationale guldreserver det samme år. Af frygt for et skarpt fald i priserne blev de europæiske centralbanker hurtigt enige om at give forudgående meddelelse om deres salg, hvilket begrænser deres fælles bortskaffelse til 400 ton om året indtil 2004. De blev også enige om ikke at låne mere guld til markedet, hvor minedriftsselskaber lånte og solgte det for at sikre deres fremtidige produktion.

Blev underskrevet af 15 officielle sektorinstitutioner, herunder Den Europæiske Centralbank, alle dens daværende medlemmer, samt den schweiziske nationalbank og Bank of England. Det blev fornyet med en ny, højere årlig grænse på 500 ton i 2004. Den tredje CBGA blev underskrevet i september 2009, men igen med en årlig cap på 400 ton efter at salget næsten var afsluttet i løbet af den globale finanskrise.

CBGA-3 skal udløbe i september 2014. I efteråret 2013 blev kun 20 ton solgt ud af en mulig grænse på 1.600 ton.

Integritetskæden sikrer kvaliteten af de store bullionbarer, der handles af engroshandlere. Fordi hver køber kender identiteten af deres sælger, er der en ejerskabshistorie. Så hvis en guld- eller sølvbar nogensinde viser sig at være dårlig, kan den nuværende ejer udfordre deres sælger, der udfordrer deres sælger igen, tilbage til metalraffinereren eller forhandleren, der først satte det i kredsløbet. Der er intet spørgsmål om manipulation i mellemtiden, fordi Good Delivery barer skal opbevares inde i specialist tredjepartsklæder for at bevare deres status. Bullion baren's kvalitet (eller 'finessen') garanteres dermed, hvilket reducerer transaktionsomkostningerne drastisk for engroshandlere.

Amerikanske futureshandlere der bruger futureskontrakter til at sikre deres eksponering mod faldende guld- eller sølvpriser. Typisk for virksomheder som miner og raffinerer metaller.

En blanding af uraffineret guld og sølv fremstillet i minen for at gøre forsendelse billigere.

Banken der styrer den enkelte Euro valuta brugt i de 17 medlemsstater i den europæiske monetære union. Primær opgave er at opretholde prisstabilitet.

Finansielle instrumenter designet til at følge markedets pris på en anden aktiva. Den største guld-ETF er SPDR Gold Trust.

USAs centralbank, grundlagt i 1913, styrer landets monetære politik og påvirker efterspørgslen efter guld og sølv samt deres priser.

Måling af guldets renhed. F.eks. er 24-karat guld lig med 995 dele pr. tusind.

Organisation tilknyttet World Gold Council.

En kontrakt for at handle en bestemt mængde guld til en fastsat pris på en fremtidig dato.

Standard for guld og sølv barrer. Gode leveringsbarer oprettes af godkendte raffinaderier og opbevares i akkrediterede lagre.

Månedlig indikator for privat sentiment over for fysisk guld.

Finansiel teknik hvor en virksomhed eller investor søger at reducere eller eliminere deres eksponering mod et aktiv de allerede ejer.

Fænomen hvor priserne generelt stiger og købekraften for en valuta falder.

Foretrukken barstørrelse for guldinvestering i Indien og Kina.

Organisation der repræsenterer det globale engrosmarked for guld og sølv.

En investor eller handler, der ejer en aktiver eller holder en derivatkontrakt, som vil profitere fra en stigning i prisen.

Et teknisk udtryk fra det amerikanske futuresmarked. Spekulative handlende i Comex guld- eller sølvfutures er de spillere, der ikke er en del af ædelmetalindustrien, og som derfor ikke ønsker at hedge en eksisterende position. I stedet søger disse 'ikke-kommercielle' handlende at opnå gevinst ved at forudsige prisens retning, ved at købe futures, hvis de tror priserne vil stige, eller sælge dem, hvis de forventer at priserne vil falde.

S&P 500 er et vigtigt aktieindeks i USA. Etableret i 1954 af Standard & Poor's, en kreditvurderingsagentur, er indeksets værdi baseret på markedsværdien af 500 af de største børsnoterede amerikanske virksomheder, valgt til at afspejle omfanget af amerikansk erhvervsliv.

Short selling eller 'shorting' refererer til praksis med at sælge en aktiv, man ikke ejer, med det formål at købe den tilbage til en lavere pris i fremtiden. Med henblik på at profitere fra faldende priser, kan man låne aktivet først før salg, eller bruge derivatkontrakter til at oprette din korte position.

Ordet støtte stammer fra teknisk analyse af prisdiagrammer. Det betyder et prisniveau, under hvilket et aktiv synes tilbageholdende med at falde, som antydet af tidligere handling. Støtte er det modsatte af modstand (resistance).

En troy ounce er den standardenhed, der bruges til at veje og prissætte ædelmetaller i den engelsktalende vestlige verden. Troys ounce er ikke det samme som en imperial ounce og vejer 1.097 gange så meget.

En statsobligation er en fastforrentet investering, solgt af den amerikanske regering for at rejse forbrugspenge. De handles derefter på investeringsmarkedet, stigende og faldende i pris for at reflektere rentesatser, udsigten til inflation og andre økonomiske indikatorer.

Ikke-allokeret guld er en bogføringsmekanisme, hvorved en bank eller anden virksomhed giver dig nominel guld. Det er en forpligtelse for dig på deres balance. BullionVault-brugere kan kun handle allokeret guld.

Verdens Guld Råd er markedsudviklingsorganisationen for guldindustrien. Arbejder inden for investering, smykker og teknologisektorerne samt konsulterer om regeringsanliggender.

Verdens Platin Investeringsråd er organisationen oprettet af de seks førende platinproducenter for at udvikle markedet for platininvesteringsefterspørgsel.

Det kan være svært at gennemskue forskellen på støbte el- præget guldbarre, udover der ofte er en prismæssig forskel.

Lidt om produktion af støbte guldbarre:

Kendetegnes ved at de er lidt mere rustikke i deres udseende, certifikatet er vedlagt guldbarren og handles ofte lidt billigere end præget guldbarre.

Støbte guldbarre bliver generelt kun lavet i de større størrelser: 1 oz, 50 gram, 100 gram, 250 gram, 500 gram, 1 kg., 100 oz og 400 oz.

Vi vil her tage udgangspunkt i hvordan støbte guldbarre i 1 oz - 1 kg bliver produceret, da teknikken for større guldbarre ændrer sig en smule.

Mindre støbte guldbarre produceres ved at man først vejer det eksakte antal af gram finguld af i granulater (mindre perleformet stykker guld). De placeres i en støbeform på en balanceret vægt, hvor guldet vejes til. Guldet har forinden været igennem flere analyseprocesser for at tjekke, at guldet opfylder de nødvendige krav ift. renhed. Der placeres altid en smule mere guld, end den nødvendige barvægt da man eventuelt kan forvente et mindre tab under fremstillingsprocessen (f.eks. fordampning, el. noget af det forbliver i støbeformen.)

Efterfølgende bliver guldet sat ind i raffinaderiet smelteovn, hvor der er en kontrolleret temperatur på omtrent 1200 grader. Det er altafgørende at temperaturen er korrekt. Hvis temperaturen er for høj, kan det medføre fordampning, som medfører tab af guld, og hvis den er for lav, kan der forekomme en for tidlig størkning af overfladen.

Efter guldet er afkølet, bliver barerne renset og efter vejet, hvortil den bliver pudset og der laves en gravering el. trykt et logo samt serienummer på guldbarren.

Præget guldbarre er blandt de mest populære produkter inden for investeringsguld. De produceres ofte i bar størrelsen 1g - 1 kg. Mange investorer sætter pris på en perfekt afslebet guldbarre, lukket i et forseglet certifikat fra producenten.

Lidt om produktionen bag præget guldbarre:

For at producere fine præget guldbarre, er der en del flere arbejdsopgaver involveret under produktionen.

Produktionen starter ved, at man producerer en lang stang af guld, typisk på 1 - 3 meter. Efter den lange stang er blevet produceret, opnår man den tykkelse, højde og bredde man ønsker på den producerede guldbarre. Det foregår ved at man køre stangen igennem et valseværk, hvor adskillige passerer to el. flere roterende valser, hvorved de ønskede mål opnås.

Derefter kommer de under en hård trykform, hvor de rå guldbarre bliver trykket ud af stangen, så man står med en guldbarre, der er blank på begge sider. Man kan ikke undgå at der er overskydende guld, og det tilovers vil blive omsmeltet endnu en gang.

De blanke guldbarre vil endnu en gang blive poleret, hvortil der skal presses logo, producent og serienummer på guldbarre. Dertil afhængig af producent, bliver det enten lasergraveret el. trykt ned i guldbarren.

Efter alle guldbarrer har passeret de sikkerhedskontroller, som er nødvendigt efter producentens standarder, forsegles de i certifikat og sendes derefter ud til forhandleren.

Typisk hvis vi bestiller helt nye guldbarre, tager det 5 hverdage fra bestilling til levering af friske nye guldbarre. De fleste producenter har dog altid lidt lager liggende, da de ønsker hurtigere levering.

NordiskGuld tilbyder personlig levering på alle ordrer over 500.000 kr.

Som udgangspunkt er det gratis, men i visse tilfælde kan det grundet sikkerhedsrisiko kræve ekstra sikkerhedsvagter, som medfører merbetaling.

Har du spørgsmål el. lign. er du altid velkommen til at kontakte os direkte på 42 54 74 14.

Ja, det er der, vi elsker at gøre en god handel og være endnu mere konkurrencedygtige end vi er i forvejen.

Hvis du ønsker at investere mere end 250.000 kroner, eller 15 stk af samme produkt, går vi ind og laver et helt særligt tilbud til dig.

Det er altid i vores interesse, at du kan købe guld så tæt på spotkursen som muligt.

Du kan derfor altid ringe til os direkte på 42 54 74 14, hvortil vores investeringsekspert, Simon, giver forslag og priser til dine behov.

Dertil skal det nævnes, at vi tilbyder personlig levering på alle ordrer over 500.000 kr.

Det fantastiske ved guld er, at uanset hvilken stand det er i, handles det altid ud fra en markedsværdi.

Når vi sælger mønter el. guldbarre, kommer de altid i kapsler eller i forseglet certifikater (på nær støbte guldbarre). Det betyder også at hvis videresalgsværdien (hvis et produkt er i samme stand som du modtog det) er intakt, vil du få prisen vi tilbyder på vores hjemmeside.

Skulle produktet af forskellige årsager blive beskadiget, skåret over i to, eller komme ud af dets certifikat el. har fået tydelige ridser, mister du som fingerregel 1% i værdi. Det er derfor ikke det store mærkbare tab, det vil medføre hvis dit guld uheldigvis skulle blive beskadiget.

Du kan altid se vores priser under vores produkter eller inde under vores guldpriser.

Hos NordiskGuld går vi op i at sikre vores kunder den mest aktuelle og konkurrencedygtige pris på guld. Vores guldpriser er tæt knyttet til markedsprisen og afspejler den nuværende værdi på globalt plan. Vi handler med fysisk investeringsguld baseret på London Spot-prisen, og for at give vores kunder de mest præcise priser, opdaterer vi vores satser hvert femte minut i takt med ændringerne i den globale guldpris.

Grundet den konstante ændring i guldprisen og den hurtige natur af vores forretning, fastlåses guldkøbets pris på det præcise tidspunkt for handlen. Dette betyder, at det ikke er muligt at annullere eller aflyse din bestilling, da prisen på guldet er låst, når det bliver handlet. Uanset om guldprisen stiger eller falder efter dit køb, er det den pris, du har aftalt ved bestillingstidspunktet, der er gældende.

Skulle du ønske at vende din investering, kan du til enhver tid sælge dit guld tilbage til os. For at holde dig opdateret om vores tilbagekøbspriser, besøg venligst vores side under 'Guldpriser' eller tjek det specifikke produkt du er interesseret i.